Fünf Dinge,

die man über Geldanlage wissen sollte

Fünf Dinge,

die man über Geldanlage wissen sollte

Wer diese fünf Grund-Prinzipien versteht, trifft die besseren Entscheidungen.

1. Sparen: Wer früh beginnt, gewinnt.

Sehr viele Menschen fürchten sich, dass ihr Geld im Alter nicht mehr reicht. Das kollektive Bauchgefühl stimmt. Weltweit stehen Pensionssysteme vor großen Herausforderungen. Die Probleme sind allgemein bekannt – und trotzdem tun die Wenigsten genug für ihre Altersvorsorge. Seltsam. Dabei ist Nichtstun zweifellos die schlechteste Option.

Die Grundidee ist simpel: Fangen Sie so früh wie möglich an. Und sparen Sie so viel es geht. Die Faustregel dabei: 10-20% vom Gehalt. So funktioniert es im Idealfall. Doch keine Sorge, wenn es sich im Moment so noch nicht ausgeht. Es ist wichtiger mit wenig anzufangen, als gar nichts zu tun. Fest steht: Es geht beim Sparen um viel mehr als nur das Bauchgefühl. Es geht um Flexibilität, Absicherung und Unabhängigkeit. Wenn das keine Gründe sind, endlich anzufangen.

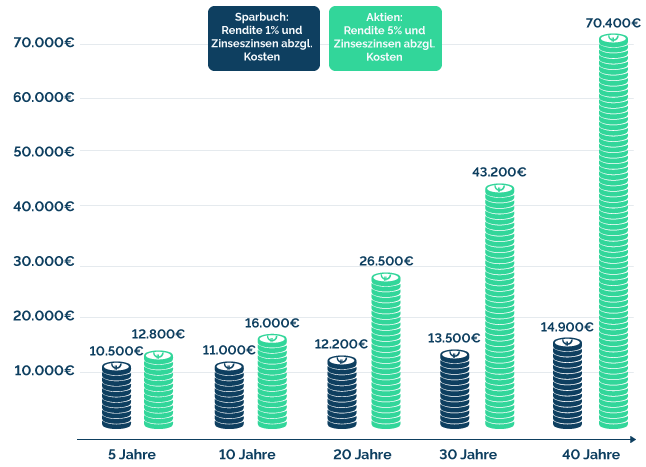

2. Zinseszins: Für Einstein nicht weniger als die stärkste Kraft im Universum

Es sei das „achte Weltwunder“ – und „die größte Erfindung des menschlichen Geistes“. Ganz gleich, ob der berühmte Nobelpreisträger das wirklich gesagt hat oder nicht, der Zinseszins ist ein faszinierendes Phänomen. Doch nicht die Superlativen, mit denen der Zinseszins gern beschrieben wird, sind essentiell. Wichtig ist, das Phänomen zu verstehen – denn nur wer es es begreift, kann es nutzen. Prinzipiell gilt: Werden Zinsen auf eine Sparanlage nicht ausgegeben und gleich wieder angelegt, gibt es im nächsten Jahr auch Zinsen auf die Zinsen. Das sind die Zinseszinsen. Dadurch wächst das Vermögen schneller. Wie schnell und stark – dafür sind die Dimensionen Zeit und Rendite ausschlaggebend. Die nachfolgende Grafik vergleicht das Wachstum von einer Anlage mit 1% (etwa ein großzügiges Sparbuch) mit einer Rendite von 5% (Aktien).

Die Grafik zeigt: Der Zinseszinseffekt entfaltet sich erst mit einer höheren Rendite und auf längerer Dauer. Es gibt jedoch ein Problem. Wir leben in einer Zeit, in der es Menschen immer schwerer fällt zu warten. Wünsche und Ziele sollen immer schneller erreicht werden. Hier liegt ein fundamentales Missverständnis vor, denn kurze Reizbefriedigung bringt keinen langfristigen Gewinn. Und genau darum geht es beim Sparen. Denn je länger die Ansparphasen, desto stärker profitieren wir vom Zinseszinseffekt. Nur so kann Vermögen exponentiell wachsen. Eigentlich ist die Sache einfach: Wer sich langfristig einer Strategie verschreibt, erzielt eine höhere Rendite. Geduld zahlt sich aus.

3. Inflation: Garantierter Verlust

Das Geld wird jedes Jahr weniger wert. Das war schon immer so, nur hat es früher niemanden gestört, da die Sparbuch-Zinsen noch über der Inflation lagen. Nicht viel, aber es war eine geeignete Absicherung. Das ist heute nicht mehr so. Legt man sein Geld ohne Zinsen an, verliert man nach zehn Jahren rund 15% und nach 20 Jahren bereits 25% an Kaufkraft. Und deshalb stehen Sparer jetzt vor einer Herausforderung. Es gibt zwei Optionen: Entweder man akzeptiert den Verlust durch Inflation. Oder man geht ein Risiko ein.

4. Risiko: Managen – nicht minimieren

Was bedeutet Risiko? Es ist nichts anderes als Schwankungen. Je mehr Risiko man eingeht, desto mehr Schwankungen können bevorstehen. Schwankungen nach oben, also Wertzuwachs, sind natürlich super. Es sind die Schwankungen nach unten, also Wertverlust, die uns beschäftigen.

Die Logik ist einfach: Besitzt man nicht viel Zeit – z.B. möchte man in zwei bis drei Jahren eine Wohnung kaufen – Don’t take risks. In diesem Fall können Schwankungen nach unten Träume platzen lassen. Hat man jedoch viel Zeit, z.B. 25 Jahre bis zum Pensionsantritt: Unbedingt viel Risiko eingehen, denn man profitiert auf Dauer stark vom Zinseszins. Natürlich, starke Schwankungen nach unten sind immer ärgerlich, haben aber keine unmittelbare Bedeutung – vorausgesetzt man behält die Nerven und vermeidet Panikverkäufe.

5. Kosten: Geringe Kosten ergeben eine höhere Rendite

Bei Geldanlagen haben Kosten einen direkten Einfluss auf die Qualität. Wenn 5% Rendite erwirtschaftet wird, bleiben einem FINABRO-Kunden nach 1% Kosten 4% übrig. Eine normale Hausbank verrechnet im Schnitt 3% Kosten, dem Anleger bleiben also nur 2% übrig. So müsste die Hausbank konstant 2% mehr verdienen, damit der Kunde die gleiche Nettorendite bekommt wie bei FINABRO. Alle Studien zeigen, dass das nicht möglich ist. So waren es auch die passiven Fondsanbieter Vanguard und Blackrock, die 2017 weltweit am meisten Geld lukrierten. Hingegen am meisten verloren haben Goldman Sachs und Frankling Tempelton, zwei der teuersten aktiven Fondsanbieter.

Beitrag hier teilen

Profitieren Sie auch von FINABRO!

Je früher Sie investieren, desto mehr profitieren Sie vom Zinseszins!